Управление кредитным риском (Методические указания)

В сложившихся реалиях при нестабильном, несовершенном, а во многих случаях противоречивом законодательстве для успешного кредитования банк должен разработать и внедрить эффективную и гибкую систему управления кредитным риском.

1. ПОНЯТИЕ КРЕДИТНОГО РИСКА-ПРЕДПОСЫЛКИ И ФАКТОРЫ ЕГО ОПРЕДЕЛЯЮЩИЕ

Кредитный риск обусловлен вероятностью невыполнения контрагентами банков своих обязательств, что, как правило, проявляется в невозврате (полностью или частично) основной суммы долга и процентов по нему в установленные кредитным договором сроки.

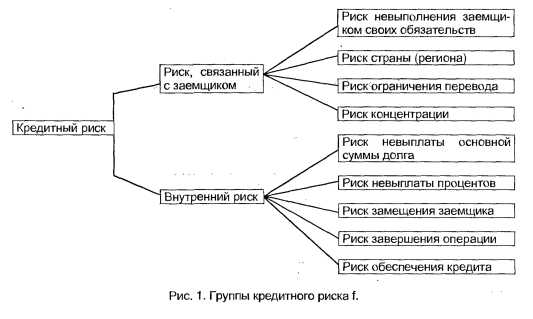

Кредитный риск может быть классифицирован по ряду признаков (см. рис. 1).

Как показано на рисунке, к группе «Риск, связанный с заемщиком», оценивающей вероятность потенциальных убытков, относятся следующие виды рисков:

— риск невыполнения заемщиком своих обязательств — ^ это риск того, что клиент не сможет или не захочет выполнить свои обязательства перед банком;

— риск страны (региона) — это риск того, что все или большинство экономических агентов (включая правительство) в конкретном государстве не смогут по какой-либо внутренней причине выполнить свои международные обязательства;

— риск ограничения перевода средств — это риск того, что какая-либо страна окажется неспособной или не захочет обслуживать свои международные обязательства вследствие общего внутреннего дефицита иностранной валюты. Подобная ситуация может возникнуть даже в том случае, когда в рамках местной валюты большинство организаций остаются платежеспособными, но правительство государства при этом вводит мораторий на обслуживание внешнего долга;

— риск концентрации — это риск неадекватного распределения кредитного портфеля банка между разными отраслями промышленности, регионами или клиентами, который может привести к значительным потерям. Преимущественное кредитование компаний в экономически нестабильной отрасли промышленности повышает риск концентрации.

1 - 2 - 3 - 4 - 5 - 6 - 7 - 8 - 9 - 10 - 11 - 12 - 13 - 14 - 15 - 16 - 17 - 18 - 19 - 20 - 21 - 22 - 23 - 24 - 25 - 26 - 27 - 28 - 29 - 30 - 31 - 32 - 33 - 34 - 35 - 36 - 37 - 38 - 39 - 40 - 41 - 42 - 43 - 44 - 45 - 46 - 47 - 48 - 49 - 50 - 51 - 52 - 53 - 54 - 55 - 56 - 57 - 58 - 59 - 60 - 61 - 62 - 63 - 64 - 65 - 66 - 67 - 68 - 69 - 70

1 - 2 - 3 - 4 - 5 - 6 - 7 - 8 - 9 - 10 - 11 - 12 - 13 - 14 - 15 - 16 - 17 - 18 - 19 - 20 - 21 - 22 - 23 - 24 - 25 - 26 - 27 - 28 - 29 - 30 - 31 - 32 - 33 - 34 - 35 - 36 - 37 - 38 - 39 - 40 - 41 - 42 - 43 - 44 - 45 - 46 - 47 - 48 - 49 - 50 - 51 - 52 - 53 - 54 - 55 - 56 - 57 - 58 - 59 - 60 - 61 - 62 - 63 - 64 - 65 - 66 - 67 - 68 - 69 - 70